Il prezzo dell’oro è alle stelle. Controllando la volatilità e i volumi si nota che a comprare sono principalmente le banche. Poiché nella narrazione superficiale delle dinamiche economiche e finanziarie, l’apprezzamento del prezioso metallo dovrebbe essere sostenuto da un’inflazione galoppante. Osservando meglio la dinamica del prezzo, salta all’occhio l’eccessiva professione di fede di alcuni commentatori che osservano il fenomeno con colpevole superficialità

La domanda di chi si occupa professionalmente di economia dovrebbe essere: le banche stanno anticipando qualcosa che ancora non si riesce a percepire dagli indicatori? Oppure un’altra domanda dovrebbe essere: stanno difendendosi dal depauperamento del Dollaro e dell’Euro conseguente all’aumento dei deficit pubblici delle nazioni rappresentate da queste valute?

L’analisi

Utilizzando la metodologia oggettiva i dati ci dicono che l’oro non sta aumentando per proteggersi contro l’inflazione. Se è vero che l’oro è un bene rifugio e se è vero che deve proteggere – principalmente – dal rapido aumento dei prezzi al consumo, allora deve esserci una relazione fra il prezzo dell’oro e l’inflazione. Osservando tre momenti storici nei quali l’inflazione ha dato segnali importanti: 1980/1984 chi ha investito in oro ha perso circa il 10%, quando il tasso d’inflazione era intorno al 6,2/6,5%.

Il secondo momento storico è quello che va dal 1988 al 1991, di nuovo il rendimento dell’oro è negativo (-7,6%). In un momento in cui l’inflazione aveva toccato picchi del 4,6%. Dal 1973 al 1979 è l’unico blocco storico durante il quale l’oro arrivò a rendere il 35%, con un’inflazione media di 8,8% – con picchi oltre il 20% -. Effettivamente il metallo prezioso ha esercitato la sua funzione di protezione.

Dunque, la correlazione tra oro e prezzi al consumo è piuttosto bassa, nonostante ancora oggi sia evocata come la motivazione principale all’oscillazione del prezzo. Aritmeticamente questa correlazione è misurata in 0,16 (negli ultimi 50 anni), quando una correlazione media perfetta dovrebbe essere pari a uno.

L’unica correlazione (inversa) del Gold la troviamo parametrando l’oro ai tassi reali. Quando aumentano i tassi reali il prezzo dell’oro scende e viceversa. Perché si verifica questo fenomeno? È piuttosto semplice: l’oro è un asset che non produce reddito, l’attrattiva per gli investitori è relativa e diminuisce quando i tassi a breve termine (i titoli decennali esprimono i tassi a breve termine) sono alti. Il mondo obbligazionario è denaro, liquidità posticipata, se il loro rendimento copre l’inflazione, l’oro non ha alcuna funzione di protezione. Se, invece, i tassi reali scendono trascinandosi dietro anche il valore di mercato della valuta in cui sono nominati, allora l’oro diventa un bene rifugio.

L’anomalia

Nell’ultimo periodo, i tassi reali stanno salendo ma anche le quotazioni dell’oro! Perché si è interrotta la correlazione inversa tra tassi reali e prezzo dell’oro? Ampliando l’area visiva vediamo che in Cina la crescita è in serio pericolo, importanti aziende sono andate in bancarotta, soprattutto del settore immobiliare che rappresenta il 30% di PIL della Cina.

La conseguenza immediata è stato un veloce crollo di tutto il mercato finanziario cinese. Gli investitori interni non sapendo dove mettere al riparo la propria liquidità si sono riversati sul Gold. Tanto è vero che le esportazioni svizzere verso il mercato cinese sono più che raddoppiate a gennaio rispetto a dicembre (19 tonnellate di oro). A marzo, anche la banca centrale cinese ha cominciato a caricare oro aumentando le sue riserve. Non solo la banca centrale cinese, anche tutte le altre.

Osservando le richieste di tutte le banche centrali, nel terzo trimestre del 2022 sono state acquistate 450 tonnellate di oro, ed è rimasto alto – anche se inferiore – l’acquisto sia nel quarto trimestre 2022 si negli altri trimestri fino al quarto trimestre 2023 (del primo trimestre del 2024 non si hanno ancora i dati). Dunque tutte le banche centrali stanno comprando oro, creando un movimento al rialzo che contrasta il movimento al ribasso degli investitori sugli ETF in oro (evidentemente è un “guadagna e pentiti”).

L’oro non fa parte del sistema “finanziarizzato”, quindi questo mettere in pancia oro è una diversificazione alle classiche valute FIAT – valuta non ancorata a oro o argento -. Tutte le banche centrali cominciano ad avvertire un discreto disagio a detenere troppi Dollari (ricordare che le obbligazioni sono valuta posticipata) perché gli Stati Uniti stanno registrando dei deficit fiscali senza precedenti.

Deficit

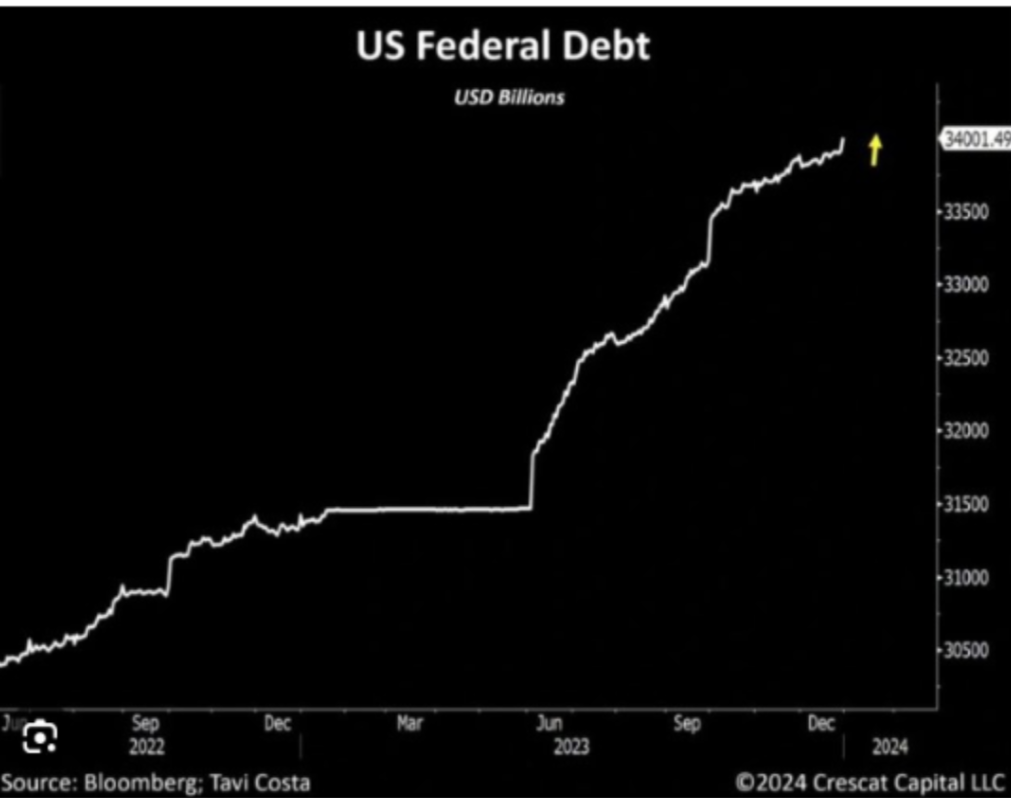

In questo grafico si vede chiaramente l’impennata del debito pubblico USA. Questa è una stranezza da un punto di vista economico perché la “teoria”, fatta salva la solidità dell’economia statunitense, non giustificherebbe un’impennata del debito così marcata. Allo stato dell’arte, c’è una politica fiscale attuata dai governi che sta impattando con violenza sia sull’economia sia nell’ambito finanziario. Gli alti tassi che hanno caratterizzato le emissioni di obbligazioni fino alla metà del 2023, devono essere ripagati dagli emittenti, nel caso degli Stati Uniti si parla di 120 miliardi di Dollari. È una cifra enorme! Per onorare le scadenze gli USA – come tutti gli altri paesi emittenti – devono fare nuovo debito. Le emissioni di bond da parte del Tesoro negli ultimi dodici mesi sono state importanti e il pagamento di cedole e interessi alle scadenze assumono la funzione di moltiplicatore per il debito totale.

Il deficit prende forma dalla differenza tra entrate e uscite. Le entrate sono le tasse dei cittadini e delle aziende, le assicurazioni sociali e altro. Le uscite sono i pagamenti da corrispondere a fronte dei premi versati per le assicurazioni sociali, la sanità, infrastrutture, commercio, interessi sulle obbligazioni…gli Stati Uniti dal 2000 spendono più di quanto ricevono e per l’economia statunitense è una novità. Questo è il motivo per cui le banche centrali stanno caricando oro. Vogliono diluire l’esposizione sul Dollaro e sull’Euro perché aumentando i deficit e aumentando il debito rispetto al PIL, la valuta varrà sempre meno quindi l’oro diventa una protezione.